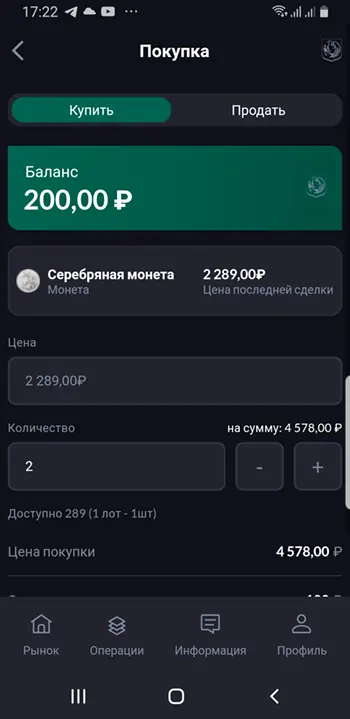

22 февраля 2023 г. на площадке Ассоциации «НДО» состоялось очередное (Пятое) заседание Дискуссионного клуба «ДЕНЬГИ: Вчера. Сегодня. Завтра». Со вступительным словом выступил кандидат исторических наук И.В. Ширяков, который представил сборники материалов нумизматических конференций, прошедших в конце 2022 г. – «Деньги в Российской истории» (13-14 октября 2022 г., Санкт-Петербург) и «Нумизматические чтения Государственного Исторического музея 2022 г.» (22 и 23 ноября 2022 г., Москва).

Заседание продолжил доклад кандидата исторических наук А.В. Алямкина «Британские подделки российских кредитных билетов второй половины XIX в», который познакомил присутствующих с загадочным Леоном Варнерке – талантливым фальшивомонетчиком своего времени. Опираясь на коллекцию поддельных бумажных денежных знаков Российской империи середины — второй половины XIX в., подлинные документы, подтверждающие авторство Варнерке, а также на анализ общеисторических событий мирового уровня, автор доклада блестяще продемонстрировал как история жизни и профессиональной деятельности фальшивомонетчика переплетается с историей противостояния в холодной войне двух империй — России и Британии.

В иллюстрациях – две фотографии из статьи: А.В. Алямкин, А.Ю. Кузнецов. Научный детектив: или как Англия подделывала российские деньги чужими руками/История и современное мировоззрение – Выпуск № 4 2021 г.: стр. 98-109.

Более подробная информация о мероприятии будет размещена в журнале «БАНКНОТЫ СТРАН МИРА: Денежное обращение. Экспертиза. Фальсификации» № 3, 2023. Новый номер журнала выходит из печати 07.03. 2023 года в электронном и печатном форматах.