Президент России Владимир Путин подписал закон, позволяющий банкам на срок до двух рабочих дней блокировать кредитные карты и электронные переводы со счетов клиентов при возникновении подозрения на хищение с них средств.

Подписанный Федеральный закон «О внесении изменений в отдельные законодательные акты Российской Федерации в части противодействия хищению денежных средств» размещен в среду на сайте Кремля.

Закон легализует практику банков приостанавливать в срок до двух суток операцию в том случае, если она носит подозрительный характер. Перечень основных признаков совершения перевода денежных средств без согласия плательщика устанавливается банками по согласованию с Банком России.

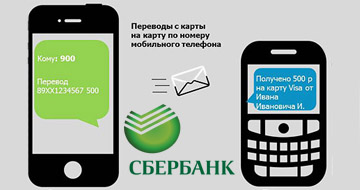

Предполагается, что при подозрении на хищение банк должен незамедлительно связаться с физическим лицом по телефону или через электронную почту, а с юридическим лицом – в порядке, установленном договором об использовании электронного средства платежа. В том случае, если получено разрешение, поручение о переводе выполняется незамедлительно, при неполучении – по истечении двух рабочих дней.

Закон вступит в силу через 90 дней после официального опубликования.

Источник: INTERFAX.RU